Pouvoir d’achat : résumé des mesures sociales

14 septembre 2022

A la une, Fiscalité, Non classé, Social

Publiées le 17 août, la loi Pouvoir d’achat et la loi de finances rectificative pour 2022 ont pour ambition de soutenir le pouvoir d’achat des Français en jouant sur plusieurs leviers sociaux : prime de partage de la valeur, épargne salariale, heures supplémentaires… Certaines d’entre elles vont impacter les employeurs et salariés.

Levier « heures supplémentaires »

Hausse du plafond de défiscalisation des heures supplémentaires et complémentaires

Le premier apport à souligner concerne la nouvelle limite d’exonération des heures supplémentaires et complémentaires. Elle est relevée à 7 500 € par an depuis le 1er janvier 2022. Cette limite d’exonération concerne aussi les salariés en forfait jours pour les jours travaillés au-delà de 218 jours par an par rapport au dispositif de renonciation à des jours de repos. Jusqu’ici limitée à un montant de 5 000 € par an (soit un montant brut de 5 358 €, hors cas des apprentis). Elle est ainsi relevée à 7 500 € par an en net imposable (soit 8 037 € en brut).

Déduction forfaitaire de cotisations patronales pour les entreprises de 20 à moins de 250 salariés

Associé à cette hausse du plafond de défiscalisation, les entreprises de 20 à moins de 250 salariés pourront profiter d’une déduction forfaitaire de cotisations patronales concernant les heures supplémentaires réalisées. Ainsi, dès le 1er octobre, ce dispositif sera étendu aux employeurs de 20 à moins de 250 salariés. Sont aussi concernés par cette disposition les jours supplémentaires travaillés au-delà de 218 jours pour les salariés en forfait jours. Cependant les heures complémentaires réalisées par les salariés à temps partiel ne sont pas comprises. Un décret à venir doit fixer le montant de la réduction, ainsi que ses modalités d’application. Pour les salariés en forfait annuel en jours, la déduction sera égale à 7 fois ce montant.

Pour bénéficier de cette déduction, l’employeur devra respecter les conditions suivantes :

- rémunération de l’heure supplémentaire à minima comme une heure normale,

- respect des mesures légales et conventionnelles liées à la durée du travail,

- non-substitution de la rémunération des heures supplémentaires à d’autres éléments de rémunération,

- respect du règlement européen sur les aides de minimis,

- préparer un document utilisable à des fins de contrôle par l’URSSAF.

Enfin, cette déduction sera faite sur les charges dues par les employeurs au titre des majorations salariales liées aux heures supplémentaires payées pour chaque salarié concerné.

Levier « jours de repos ou de RTT »

Par dérogation, les salariés vont pouvoir monétiser leurs jours de repos et RTT non utilisés, grâce à la loi de finances rectificative. De ce manière, un salarié peut, si son employeur l’accepte, renoncer à tout ou partie de ses journées ou demi-journées de repos dans le cadre d’un accord de RTT antérieur à la loi du 20 août 2008 et maintenu, soit d’un accord d’aménagement du temps de travail sur une période supérieure à la semaine.

En outre, le rachat de jours ne pourra être réalisé que sur les jours de repos acquis entre 1er janvier 2022 au 31 décembre 2025. Dans ce contexte, les journées ou demi-journées travaillées en plus donnent lieu à une majoration de salaire, à minima égale au taux applicable à la première heure supplémentaire dans l’entreprise. En revanche, les heures correspondantes ne s’imputent pas sur le contingent légal ou conventionnel d’heures supplémentaires. Enfin, la rémunération versée au salarié en contrepartie de la monétisation de jours de repos ou RTT permet à ce dernier de profiter :

- de réduction de cotisations salariales ;

- de l’exonération d’impôts sur le revenu ;

- et selon l’effectif de l’entreprise de la déduction forfaitaire de cotisations patronales (moins de 20 salariés).

Levier « Frais de transport domicile-lieu de travail »

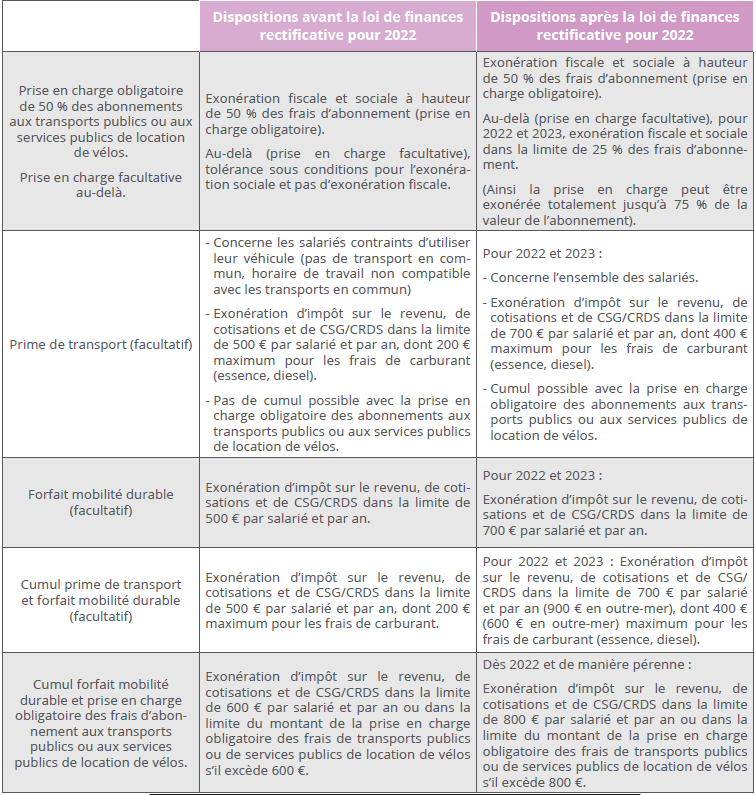

La loi de finances rectificative pour 2022 a amélioré le régime des trois dispositifs aux mains des employeurs en matière de frais de transport domicile-lieu de travail.

- La prise en charge obligatoire de 50 % des titres d’abonnement aux transports publics,

- La prime transport, facultative, pour la prise en charge des frais de carburant et d’alimentation des véhicules électriques pour les salariés forcés d’utiliser leur véhicule,

- Le forfait mobilité durable, facultatif, pour la prise en charge des frais de transport au moyen de transports alternatifs moins polluants (vélo, trottinette, covoiturage).

Levier « Titres-restaurants et frais de repas »

La limite d’exonération de la part patronale au financement des titres-restaurants (TR) est à 5,92 €. Cette limite est valable du 1er septembre 2022 au 31 décembre 2022.

Pour mémoire son montant était de 5,69 € depuis le 1er janvier 2022. Dorénavant, la part de l’employeur représente de 50 % à 60 % de la valeur du titre. Pour une part patronale avec l’exonération maximale de 5,92 €, la valeur du TR doit être comprise entre 9,87 € (pour le cas d’une part employeur de 60 %) et 11,84 € (dans l’hypothèse d’une part employeur de 50 %). De plus, signalons que depuis le 18 août 2022 et ce jusqu’au 31 décembre 2023, les TR permettent l’achat de tout produit alimentaire. Ces aliments peuvent être ou non directement consommables (exemple : pâtes, œufs, riz…).

Un décret devrait paraître pour faire évoluer le plafond journalier d’utilisation des titres-restaurant. De ce fait, il devrait passer à 25 €, au lieu de 19 € actuellement. En complément, à compter du 1er septembre, un arrêté devrait bloquer les nouveaux montants d’allocations forfaitaires pour frais de repas faites aux salariés forcés de réaliser des dépenses complémentaires pour leurs repas. Celles-ci seront exclues de l’assiette des cotisations. Cette revalorisation devrait être de l’ordre de 4 %.

Levier « Épargne salariale »

La mise en place unilatérale de l’intéressement est élargie aux entreprises de moins de 50 salariés non couvertes par un accord de branche d’intéressement agréé.

Cette mise en place est permise depuis le 18 août 2022 dans les situations suivantes :

- L’entreprise ne dispose pas de délégué syndical et de CSE. Dans cette situation, l’employeur doit avertir son personnel de la mise en place d’un intéressement par tout moyen.

- L’entreprise dispose au moins d’un délégué syndical ou un CSE. Dans cette situation, elle doit premièrement tenter de négocier un accord avec le délégué syndical ou le CSE. Et ce n’est qu’après-échec des négociations (constaté dans un procès-verbal de désaccord) que la mise en place du dispositif par décision unilatérale est permise. Le CSE doit être consulté sur le projet de régime d’intéressement au moins 15 jours avant son dépôt auprès de l’administration.

Enfin, soulignons que le dispositif d’intéressement mis en place pourra être renouvelé par décision unilatérale.

La durée maximale d’un régime d’intéressement est portée à 5 ans

Grâce aux nouvelles mesures, l’intéressement peut être mis en place pour une durée comprise entre 1 et 5 ans. Sa mise en place peut-être effectuée par accord ou par décision unilatérale. Auparavant, la durée était de 1 à 3 ans.

Le congé de paternité est assimilé à du temps de présence pour le calcul de l’intéressement

Le congé de paternité et d’accueil de l’enfant est ajouté à la liste des absences du salarié assimilées à du temps de présence. A condition que l’accord d’intéressement prévoit la répartition des sommes en tout ou partie en fonction du temps de présence.

Un dispositif de déblocage exceptionnel de l’intéressement et de la participation est prévu jusqu’au 31 décembre 2022

Pour générer un effet immédiat sur le pouvoir d’achat est prévu : un déblocage exceptionnel de l’intéressement et de la participation pour une durée limitée. Le bénéficiaire peut ainsi débloquer jusqu’à 10 000 € en une fois. Ce montant doit être issu de la participation ou de l’intéressement placé avant le 1er janvier 2022. Le retrait a pour finalité :

- le financement d’un ou de plusieurs biens,

- ou la fourniture d’une ou de plusieurs prestations de services. La demande de déblocage devra être présentée au plus tard le 31 décembre 2022.

Ce déblocage exceptionnel ne s’applique pas à tous les droits bloqués. Sont exclus du :

- Les sommes investies sur un plan d’épargne-retraite ou sur des fonds d’entreprises solidaires ;

- ou subordonnées à un accord. Est concernée l’épargne affectée à l’acquisition de titres de l’entreprise. Mais aussi ceux sur un fonds commun de placement d’entreprise d’actionnariat salarié ou dans une société d’investissement à capital variable d’actionnariat salarié.

Même si ces sommes bloquées sont exonérés d’impôts et de cotisations sociales, elles restent soumises à la CGS-CRDS.

Une communication interne par l’employeur doit être réalisée pour informer les salariés de cette mesure dérogatoire de déblocage anticipé avant le 16 octobre 2022.

L’Equipe Novances