Coronavirus – Le gouvernement met en place un Fonds de solidarité

Mise à jour le 13 mai 2020

Face à l’épidémie du coronavirus (Covid-19), le Gouvernement a annoncé un ensemble de mesures immédiates de soutien à l’économie et notamment la création d’un fonds de solidarité pour les TPE et les indépendants appelé : Fonds de solidarité.

Ce fonds a pour objectif d’apporter une aide aux indépendants qui n’ont plus (ou très peu) d’activité et qui n’ont pas accès au chômage partiel.

Cette aide, qui pourra aller jusqu’à 6 500 € par entreprise, contient deux volets :

- Sur simple déclaration dématérialisée, d’un montant égal à la perte déclarée de chiffre d’affaires d’affaires des mois de la période de confinement, dans la limite de 1 500 € ;

- Les entreprises les plus en difficulté pourront, à compter du 15 avril, solliciter une aide complémentaire d’un montant de 5 000 € auprès des services de la région où ils exercent leur activité.

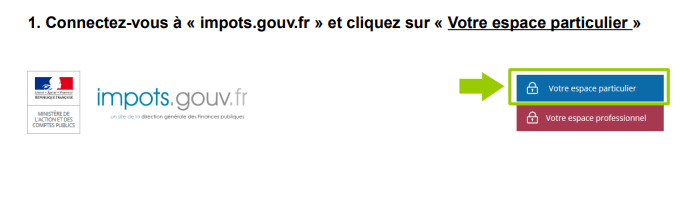

Les déclarations sont à faire en utilisant obligatoirement l’espace privé du dirigeant sur impots.gouv.fr :

- Pour le premier volet, jusqu’au 30 avril 2020,

- Au titre du mois de mars, jusqu’au 30 avril 2020,

- Au titre du mois d’avril, jusqu’au 31 mai 2020.

- Pour le deuxième volet, jusqu’au 31 mai 2020.

La totalité de la procédure est présentée dans le document : https://www.impots.gouv.fr/portail/node/13481

Le fonds de solidarité est régi par les textes suivants :

- Ordonnance 2020-317 du 25 mars 2020,

- Décret 2020-371 du 30 mars 2020,

- Décret 2020-394 du 2 avril 2020,

- Ordonnance 2020-433 du 16 avril 2020.

FONDS DE SOLIDARITÉ – 1ER VOLET : QUI PEUT Y PRÉTENDRE ?

(*) la définition d’une activité économique est présentée par l’administration notamment au 1er paragraphe du BOI-TVA-CHAMP-10-10-30-20130215.

FONDS DE SOLIDARITÉ – 1ER VOLET : QUELLES SONT LES CONDITIONS POUR EN BÉNÉFICIER ?

Pour bénéficier du 1er volet du fonds de solidarité, l’entrepreneur individuel (ou la personne morale) doit respecter les conditions cumulatives suivantes :

- Avoir une activité économique,

- Être un résident fiscal français,

- Ne pas être contrôlé par une société commerciale,

- Ne pas se trouver en état de liquidation judiciaire au 1er mars 2020,

- Indiquer à l’administration si l’entreprise était en difficulté au 31 décembre 2019, au sens du règlement européen n°651/2014,

- Ne pas avoir de dettes sociales ou fiscales échues et impayées au 31 décembre 2019 (qui ne fassent pas l’objet d’un plan de règlement),

- Avoir un effectif maximum de 10 salariés,

- Avoir réalisé un chiffre d’affaires inférieur à 1 M €,

- Avoir réalisé un bénéfice imposable majoré des sommes versées au dirigeant inférieur à 60 000 €,

- Avoir fait l’objet d’une interdiction d’accueil du public ou avoir enregistré une perte de chiffre d’affaires d’au moins 50 % au titre des mois de mars et Avril 2020.

L’entrepreneur individuel (ou le dirigeant majoritaire) doit lui aussi répondre aux conditions suivantes :

- Ne pas être titulaire d’un contrat de travail à temps complet,

- Au titre du mois de mars

- Ne pas être titulaire d’une pension de retraite,

- Ne pas avoir bénéficié d’indemnités journalières pour un montant supérieur à 800 € au titre de mars 2020.

- Au titre des mois d’avril et mai

- Ne pas être titulaire d’une pension de retraite d’un montant supérieur à 1500 € au titre du mois de la demande,

- Ne pas avoir bénéficié d’indemnités journalières pour un montant supérieur à 1500 € au titre du mois de la demande.

Pour bénéficier de cette aide, les associations doivent être soumises aux impôts commerciaux ou employer au moins un salarié.

FONDS DE SOLIDARITÉ – 1ER VOLET : COMMENT DÉTERMINER LES MONTANTS À COMPARER AUX SEUILS ?

Pour le calcul de l’effectif maximum de 10 salariés

Il correspond à la moyenne du nombre de personnes employées au cours de chacun des mois de l’année civile précédente (article I du L. 130-1 du Code de la Sécurité sociale).

Pour le calcul du montant maximum d’1 M € de chiffre d’affaires

- Le chiffre d’affaires à prendre en compte est le chiffre d’affaires hors taxe,

- Pour les contribuables relevant du régime des bénéfices non commerciaux, il convient de prendre les recettes encaissées,

- Pour les entreprises n’ayant pas encore clos d’exercice, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020 doit être inférieur à 83 333 €.

Pour le calcul du montant maximum de 60 000 € du bénéfice imposable majoré des sommes versées au dirigeant

Les sommes versées au dirigeant sont (a minima) :

- Les rémunérations versées,

- Les charges sociales correspondantes si elles ont été déduites par le calcul du bénéfice imposable.

Au titre du mois d’avril :

- Le montant du seuil de 60 000 € est doublé, si le conjoint de l’entrepreneur individuel a le statut de conjoint

collaborateur, - Pour les sociétés, 60 000 € par associé et conjoint collaborateur.

Pour le calcul de la perte d’au moins 50 % de chiffre d’affaires sur le mois de mars 2020

La perte de chiffre d’affaire est obtenue par la formule suivante : [(CA de référence – CA du mois de mars 2020) / CA de référence ] > 50%

Pour le calcul de la perte d’au moins 50 % de chiffre d’affaires sur le mois d’avril 2020

La perte de chiffre d’affaire est obtenue par la formule suivante : [(CA de référence – CA du mois d’avril 2020) / CA de référence ] > 50%

Pour le calcul de la perte d’au moins 50 % de chiffre d’affaires sur le mois de mai 2020

La perte de chiffre d’affaire est obtenue par la formule suivante : [(CA de référence – CA du mois de mai 2020) / CA de référence ] > 50%

Si la perte de chiffre d’affaires est d’un montant inférieur à 1 500 €, le montant de l’aide est automatiquement plafonné à la perte réelle subie.

FONDS DE SOLIDARITÉ – 2ÈME VOLET : QUELLES SONT LES CONDITIONS POUR EN BÉNÉFICIER ?

A compter du 15 avril 2020, peut venir s’ajouter une aide jusqu’à 2 000 € (Art 4 du décret 2020-371) – modifié par le décret 2020-552) pour les entreprises qui réunissent les conditions suivantes :

- Les plus en difficultés :

- ayant déjà pu bénéficier du premier volet,

- si le solde entre leur actif disponible et, d’autre part, leurs dettes exigibles dans les 30 jours et le montant de leurs charges fixes, y compris les loyers commerciaux ou professionnels, dues au titre des mois de mars, avril et mail 2020 est négatif,

- ayant sollicité sans succès un prêt de trésorerie d’un montant raisonnable auprès de leur banque à partir du 1er mars 2020 ou n’ayant pas reçu de réponse depuis plus de 10 jours,

- Employant au moins un salarié au 1er mars 2020 ou elles ont fait l’objet d’une interdiction d’accueil du public entre le 1er mars 2020 et le 11 mai 2020.

- Ayant un chiffre d’affaires constaté lors du dernier exercice clos supérieur ou égal à 8 000 euros. Pour les entreprises n’ayant pas encore clos d’exercice, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020 doit être supérieur ou égal à 667 euros.

Le montant de l’aide du 2ème volet du fonds de solidarité est le plus petit des montants suivants :

- La valeur absolue du montant négatif du solde entre l’actif disponible et, d’autre part, les dettes exigibles dans les 30 jours et le montant de leurs charges fixes, y compris les loyers commerciaux ou professionnels dues au titre des mois de mars et avril 2020,

- 2 000 € pour les entreprises dont le CA du dernier exercice clos est inférieur à 200 000 €,

- 3 500 € pour les entreprises dont le CA du dernier exercice clos est égal ou supérieur à 200 000 € et inférieur à 600 000 €,

- 5 000 € pour les entreprises dont le CA du dernier exercice clos est égal ou supérieur à 600 000 €.

Les déclarations pourront être effectuées jusqu’au 31 mai 2020, les dossiers seront instruits par les cellules compétentes des régions concernées.

Nos équipes se tiennent à votre disposition pour répondre à toutes vos questions. N’hésitez pas à nous contacter.

@ATH, Tous droits réservés